越境ECで海外輸出をされる方は、消費税還付が重要な収入源になります。

この消費税還付は、通常、年一回の確定申告の際におこないますが、事前に手続をおこなうことで、毎月or三ヶ月毎に消費税還付を受けることができます。

消費税還付の回数を増やすことで、資金繰りが改善され、新たな投資に回せますので、越境ECで海外輸出をされている方におすすめの制度です。

本記事では、消費税還付の回数を増やすための手続についてご説明いたします。

「この記事は下記の方を対象にしています。」

・既に越境ECで海外販売をされている方(中級者~上級者向け)

※これから越境ECで海外販売を始められる方は、下記の記事がおすすめです。

毎月or三ヶ月毎に消費税還付はキャッシュ・フロー改善の救世主!

例えば、年一回の確定申告で毎年2千万円が還付されていたとします。

もしこれを三ヶ月に一回の消費税還付にしますと、年4回で一回あたり約5百万円の消費税還付ができます。毎月の消費税還付ならば、毎月約1.6百万円のキャッシュが入金されます。

仮に年度の途中にキャッシュ・フローが厳しくなる時期が合ったとしても、消費税還付の回数を増やすことで、必要なタイミングで多額のキャッシュを獲得することができるのです。

ただし、もちろんデメリットもあります。

消費税還付の回数を増やすことは、毎月or三ヶ月毎、確定申告をするようなものなので、書類の準備などの負担がかかることです。また一度、毎月or三ヶ月毎の消費税還付をしてしまうと、二年間は必ず毎月or三ヶ月毎の消費税還付をしなければいけません。

当然、税理士の協力も不可欠です。毎月or三ヶ月毎の消費税還付に対応していない税理士もいますので、事前の確認が必要でしょう。

毎月or三ヶ月毎の消費税還付を受けるには??

消費税還付の回数を増やすためには、税務署に<消費税課税期間特例選択届出書>を提出しなければいけません。

消費税課税期間特例選択届出書はこちらをクリック

(国税庁のホームページに繋がります。)

⇒http://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shohi/annai/pdf/1932_1.pdf

また提出期限は下記の通りです。

| 開業年度 | 提出期限 |

| 開業2年目以降 | 課税期間の特例の適用を受け又は変更しようとする期間の初日の前日まで |

| 開業初年度 | 事業を開始した日の属する期間である場合には、その期間中 |

(国税庁ホームページの内容を加工して転載)

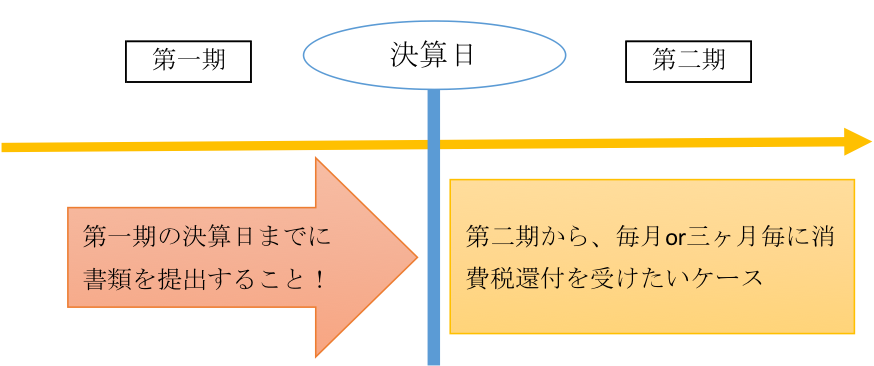

よくわからない文章が並びましたので、以下に図で解説いたします。

(例~開業2年目以降のケース~)

開業2年目以降のケースでは、第一期の決算日までに消費税課税期間特例選択届出書を提出しなければいけません。

(例~開業初年度のケース)

開業初年度のケースでは、書類を提出した以降の月から毎月or三ヶ月毎の消費税還付が始まりますので、早めに提出すればするほど良いでしょう。

まとめ

越境ECで海外輸出をされる方にとって、消費税還付は重要な収入源になります。

毎月or三ヶ月毎の消費税還付によりキャッシュ・フローをより良くしたい方は<消費税課税期間特例選択届出書>を提出することをご検討ください。

無料メルマガ登録はこちら!!